长期持有银行股一定能盈利吗?

可以

可以挣钱。股民只要持有股息率较高且分红稳定的几大银行的股票。比如工商银行、建设银行这样的股票,但是要持有很多年才可以,这样银行股票上涨时,可以赚取股价上涨的钱。

现在投资银行股后期能赚钱吗?

先考虑风险,再考虑收益。

首先谈风险。

近年来,银行股和房地产股一直被打压,爹爹不亲姥姥不爱,估值低,泡沫最少。他们的风险最小,业绩很好。

而消费股业绩很好,但是估值很高动不动就是40倍市盈率。如果单单杀估值,茅台从30+倍杀到10倍估值,股价至少腰斩。别忘了2013年茅台也是爹爹不亲姥姥不爱。

科技股纯粹就是讲故事,100倍市盈率就是起步价。2000年网络股杀跌跌了90%是正常现象。

科技股的未来很美,但是公司不一定美。当初美国的汽车公司有几千家,后来杀出来的只有三家。光伏发电美,但是公司几乎都是不赚钱。科技股就是屠宰场。

第二,谈收益。

目前的银行股具有投资价值了。股息超过5%的比比皆是,保险公司正在大手笔配置银行股。而且具有戴维斯双击的可能(业绩爆发+估值爆发)。

大众思维是这样的:在高点习惯性集体看多,在低点集体看空。只有具有第二层思维的人才能取得好业绩。

有没有长期持有银行股的人,收益怎么样?

有的,收益很可观,只要一直坚持,不胡乱操作,哪怕放着不动,也能战胜95%的散户。

买银行股切记不能追高了买,追高了买容易亏钱,而且会很长时间才能够收回成本。

现在的银行业成长性不是很大,但下滑的可能性也很小。

长期看银行,每年净资产都在增长,哪怕市盈率一直保持低位,股价都会逐渐抬高。

给你举个例子,假设某银行每股净资产是10元,当前股价是6元,那么可得知它的市净率是0.6。

上一年度的净利润是每股1.2元,其中0.36元拿去给股东分了。

银行留下0.84元作为净资产增长,可得知净资产增长率是8.4%。

如果未来10年该银行能够稳定的以每年8%的净资产增长率扩张,彼时该银行每股净资产为21.589元。

如果你此时以6元的价格买入若干股,10年后的股票价格可以是12元,市盈率依旧是0.6左右。

以上是从10年的时间来看股价的增长,用10年股价翻一倍,这个目标已经不算低了,要知道多少散户10年本金都还没有回来!

我持有的招商银行,有十多年了,分红当天就买入,每跌一元就买二百,回升一元就卖出,现在有一万六千股,成本4元多,仓底保持一万三千。就是零成本了,只要卖到零成本,就不再卖。

去年十月底开始买入的农业银行,来回做差价,前天涨到3块全抛了,元月在大部分股民亏损的情况下收益3个点虽然不多,但我敢全仓买入,其它票只是小仓位玩玩,买银行股从来都没亏过钱

一位同事多年持仓就买一个农业银行股,坚持做长线,就图个分享红利,收益倒也不错。

这位同事曾给我们讲过自己的炒股经历:他2007年入股市,10万元起步下海,先是跟着同事们选这个股,卖那个股,2年多后发现亏了2万多元,感觉很不爽,心想这样下去,再过8年就亏光了,便另辟蹊径,琢磨着如何选股炒股,最终成就了自己独选农行股的“三步曲”独家秘籍。

一是认真选好行业股。他经过一番研究,从各个行业里最终选定了银行股,根据是银行大而不能倒,几家银行的盈利就顶得上一半上市公司的利润,实力雄厚,亏损的很少,值得投资。

二是重视选好低价股。他也是跌怕了,心想既然股票最怕跌,那就买最低价的银行股,让你跌无可跌,最后在2011年选中了当时银行股里最低价的农业银行,2.85元股价,不在于股票的升值多少,而在于它每年有稳定的分红。

三是耐心持有手中股。自买入农行股票以后,他一方面关注股票的大势,一方面也放心地捏牢手中的股票,坚决不做割肉跑路的亏本生意,坚持持股,满仓一股,任凭风浪起,稳坐钓鱼船。

2011年农行股上市,股价2.85元,昨天是2.88元,是不是超级稳定?(因7月14日农行分红除权,分红前一直在3.10元左右,而且这是前阶段大跌后的股价)。

农行股股价不高,但每年分红倒是挺正常的,大致在6~7%左右,近5年还逐年稳步向上,远远超出银行同期存款1.75%利息,也就是跑赢了大盘,跑赢了银行,这10年还真分了不少红利。

他平时也不去看盘,看了也没用,一天上下的价差只是三五分钱,有时只有一两分,分时图上竟是一片蓝色,初时还以为是网络出故障了呢,实在也做不出什么名堂,于是干脆不去管它。曾经涨到4元以上,卖出了点,竟然就凑巧卖出了高位,逃了个顶。

长年持有银行3.2万股,从来没想过卖出。主要是当底仓打新用,因为做波段的机会也不多,所以就充当市值用。说到收益有些汗颜,曾经有四万盈利,如今盈利缩水了,只有一万多了(不包括分红)。

5年前买入5万元招商银行股票并且复利再投,现在收益怎样呢?

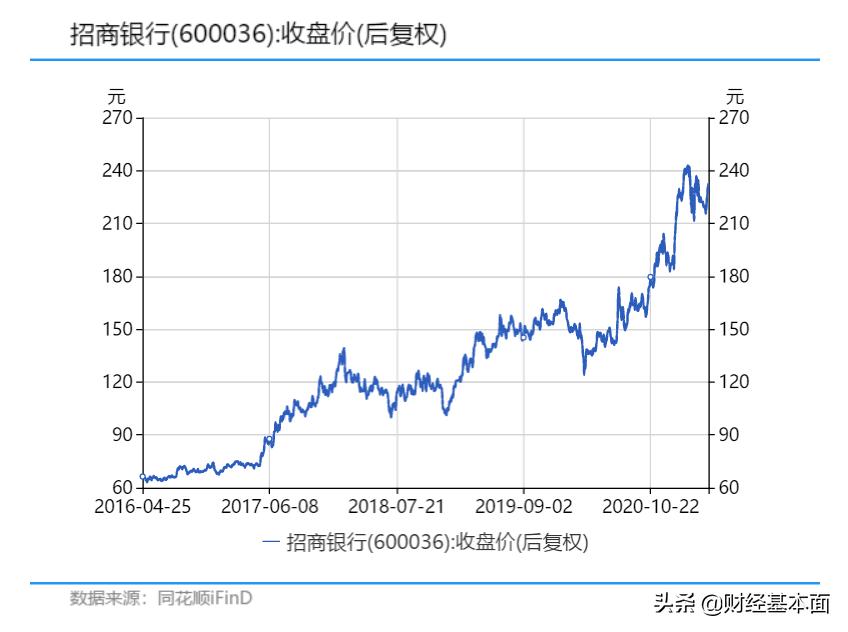

股票分红在复利,那么可以按照后复权的方式去做。上市公司在分红派息的过程中,有可能存在既分红又送股的情况,因此在计算的过程中不能只考虑公司分红的情况,还需要考虑上市公司配股情况。因此,可以通过后复权的形式去计算投资招商银行五年的投资收益。

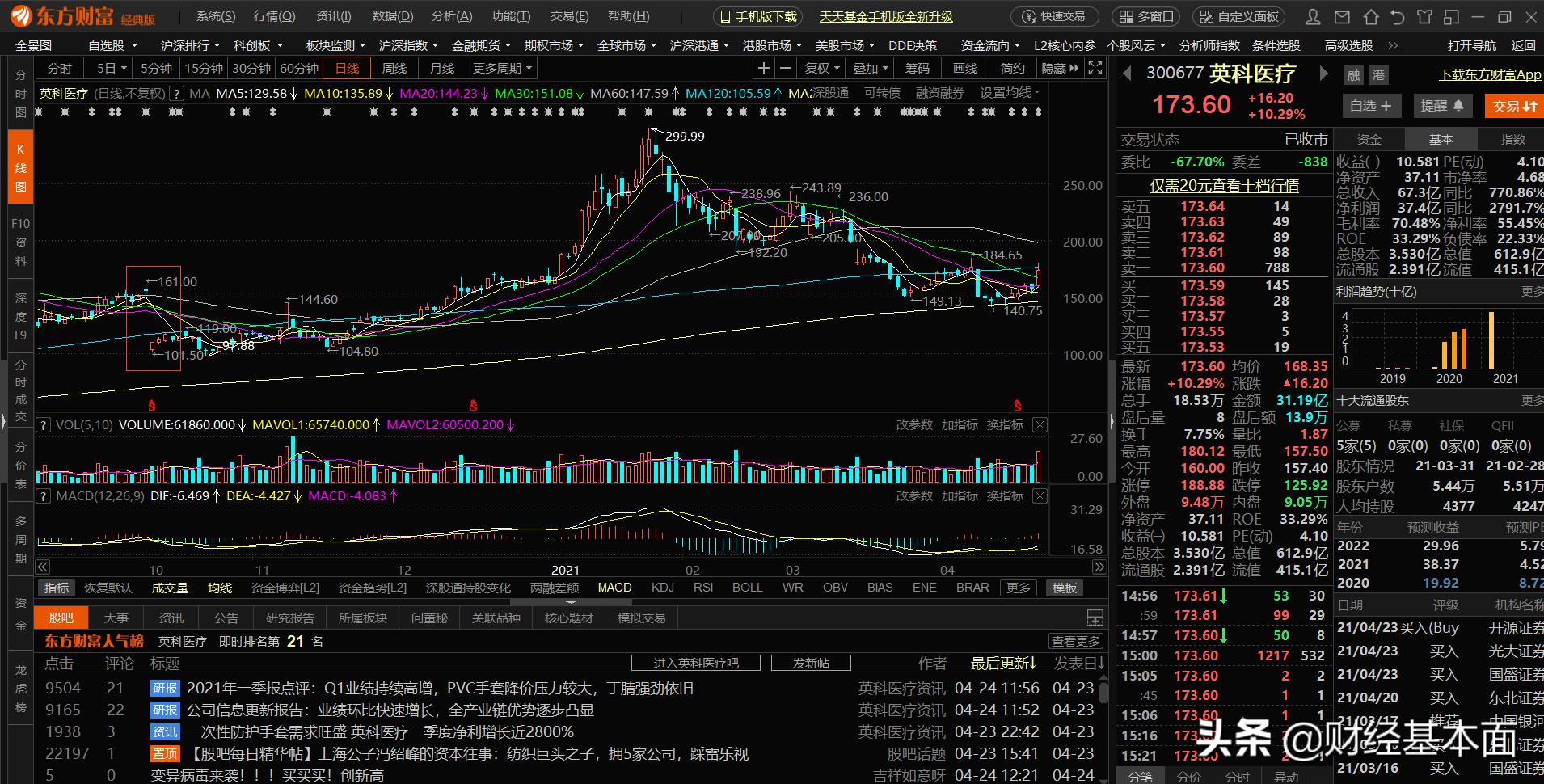

复权是什么,复权其实就是对股价和成交量进行权息修复,这样对于股票的涨跌就能形成连续的走势图。复权可以消除由于除权除息造成的价格走势畸变,保持股价走势的连续性。如下图英科医疗所示,在不复权的情况下,盈科医疗的股价从161直接到100,这样所有的话所有的趋势线指标都将失真。

前复权公式:复权后价格=(复权前价格-现金红利)/(1+流通股份变动比例)

前复权就是以目前股价为基准,保持现有价位不变,缩减以前价格,把除权前的K线向下平移,使图形吻合,保持股价走势的连续性。简单说就是把除权前的价格按现在的价格换算过来,复权后现在价格不变,以前的价格减少。

后复权公式:复权后价格=复权前价格×(1+流通股份变动比例)+现金红利

后复权是指在K线图上以除权前的价格为基准来测算除权后股票的市场成本价。简单说就是把除权后的价格按以前的价格换算过来,复权后以前的价格不变,现在的价格增加。通过后复权我们可以看出该股上市以来累计涨幅,如果当时买入,参与全部配送、分红,一直持有到目前的价位。

前复权和后复权都是考虑到分红和送股的情况,由于前复权是以目前的股价作为基准,这样会拉低原有持有的者持股价格。因此,选用后复权方式以原先的价格为基准的情况下,考虑分红和配股那么持有的投资收益就大概能够算出。

后复权后,持有招商银行2016-04-24~2021-04-24这段时间,招商银行考虑分红和配股的情况后招商银行涨幅2.5=(232-66)/66,也就是5年翻2.5倍,平均年化收益率50%。复合年化收益率20.5%。以目前的时间点,你五年期投资招商银行5万块钱,到现在赚12.5万,整体账户资金17.5万。

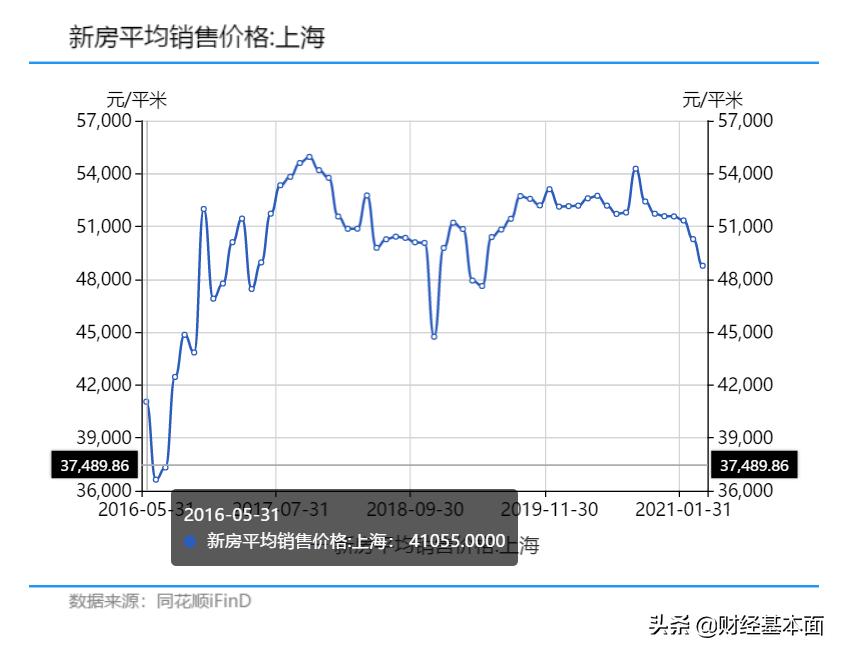

对于收益率而言,我们来做一下比较,选取银行理财、信托、上海房价作为对比来看一下收益率情况。由于房子带有杠杆属性,这一点需要考虑到,但由于每个月有相应的支出,这就又相对比较复杂,简单的算房子在计算收益时直接按照收益的3倍进行计算。

我们纯按照收益率来看,银行理财按照年化4%的复利计算,信托的年化收益率为8%,上海的房子年化差不多在10%左右,招商银行的复合年化20%以上。需要注意的是,上海房产是加上杠杆的年化,如果是全款买房的年化收益率并不是特别高,划重点这里是上海平均房价指数。当然不同风险的资产不能放在一起比较,这些资产不能放在一个维度下比较,写出来仅仅只是做对比。因此,如果5年前投资招商银行,现在收益在12.5万左右。平均年化50%,复合年化收益率在20%,投资回报率已经非常之高。

欢迎关注【财经基本面】头条号,这里会持续给大家更新好文,欢迎大家评论转发收藏点赞,谢谢!

收益会不错的,和我一朋友差不多。他也是16年买入,因刚开始本金较少,后续逐步加仓买入。截止今年,平均持仓成本26,然后在今年58最高点全部清仓。5年多,收益翻了一倍多,赚了100多万,平均年化收益超20%。还是挺厉害的。如果楼主情况差不多,收益也肯定不错的。

直接说答案:按2016.1.15日股价11.07元买入4500股,算上五年分红,分红再买入。至2021.1.15收盘价51.14元计算。持股5300股,市值271042元,手持现金2872元。平均年化收益率40%左右

招商银行5年除息

收益会非常可观,我从去年起开始买入招商银行的股票,收益跑赢了大盘指数。有点后悔没有早点入手持有。

有的朋友说,买银行股票不就只能吃点每年的分红吗?没错,银行股每年分红稳定但股价波动不大,可这只是对于一般银行、尤其是几大国有银行而言的。在a股上市的银行股里有两只是非同寻常的存在,甚至可以说只要无脑持有就行了,不用去乱操作,这两只银行股不仅有分红,股价也始终保持上涨态势,哪怕遇到熊市行情也没关系。

两只银行股中,一只是宁波银行,还有一只就是招商银行。从规模上来说,宁波银行还是小弟弟的话,那招商银行绝对不能算小银行了,它是股份制银行里的扛把子,市值更是达到了1万亿元以上。早知道,作为四大国有银行之一的中国银行,其市值也只不过在9000-1万亿之间徘徊。

有的朋友会说了,这不是说明招商银行股价被高估了吗?招行的市盈率在13倍左右,在银行里虽然不属于低的。但在整个a股市场仍然属于较低水平,股价并没有虚高。

我们来看看五年前招商银行的股价,2016年1月的招商银行股价。由于招行在这五年内分红了好几次,比如、2016年每股分0.69元、2017年每股分0.74元、2018年每股分0.84元、2019年每股分0.94元、2020年每股分1.2元,我们假设所有的分红到手后立马买入招行股票继续投资。采取简单的计算方式,将这些分红全部计算入股价抵消成本。这样的话2016年1月15日招行收盘价为11.7元,而现在的价格为51.14元,涨幅达到了337%。不用做任何操作、只要把分红现金用来买股票就能赚到3倍以上的利润,如果当时投入了10万元,现在的市值为43.7万元了,每年的复利平均收益率为超过了34%。

请问以当下价格买入银行类股票,靠分红的话需要多少年回本?

保守投资者完全可以买银行股一直吃分红。前提是市盈率较低,分红较高,同时有稳定的小幅增长。银行股长期上涨缓慢的原因有很多,但是银行是安全系数非常高的股票,市盈率低确保亏损的可能性小,分红高和稳定的小幅增长可以确保分红比例不变的情况下每年的分红会越来越多,同时不排除有获得资本利差的收益。

这是典型的稳健型投资,且收益比例未必很低。

目前银行股根据历史估值是严重低估的,而且银行股大多大股东属于国资委的分红应该是有保证的,大家如果有长期不用的资金完全可以投资银行股。至于回本时间。可以根据自己的成本和分红计算一下。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号